Las pruebas de solvencia, bajo la lupa

- El peor escenario simula qué ocurriría con una caída del 2% en el PIB de la UE

- España, con 27, es el país que ha sometido a examen a más entidades

¿Qué son los test de estrés o pruebas de resistencia?

Son evaluaciones de solvencia realizadas a bancos y otras entidades financieras -como las cajas de ahorro españolas o los bancos regionales alemanes-, con las que se trata de determinar si tienen capital suficiente para resistir un período de recesión, con el consiguiente aumento de riesgo para los créditos y otras turbulencias en los mercados.

¿Despejarán todas las dudas sobre la banca europea?

La publicación totalmente transparente de estos test de estrés debería tranquilizar a los mercados. Sin embargo, algunos analistas e inversores ya han mostrado su inquietud ante los resultados, ya que dudan de la exigencia y la transparencia de las pruebas.

¿A quién se realizan estas pruebas de solvencia?

En esta ocasión se han sometido a las pruebas de resistencia 91 entidades de 20 países de la UE, que suponen el 65% de todo el sector bancario de los Veintisiete.

La selección de entidades de cada país se ha hecho de mayor a menor, hasta cubrir -por lo menos- el 50% de los activos de la banca nacional de ese Estado. Las filiales de cada banco se han incluido en el análisis del grupo al que pertenecen.

Ver listado de entidades bancarias analizadas.

En España, ¿cuántas entidades se han analizado?

Por voluntad propia, España es el país que más entidades ha sometido a las pruebas: 27, de las que 19 son cajas o grupos nacidos de las recientes integraciones de cajas.

¿Cómo se realizan esas pruebas de solvencia?

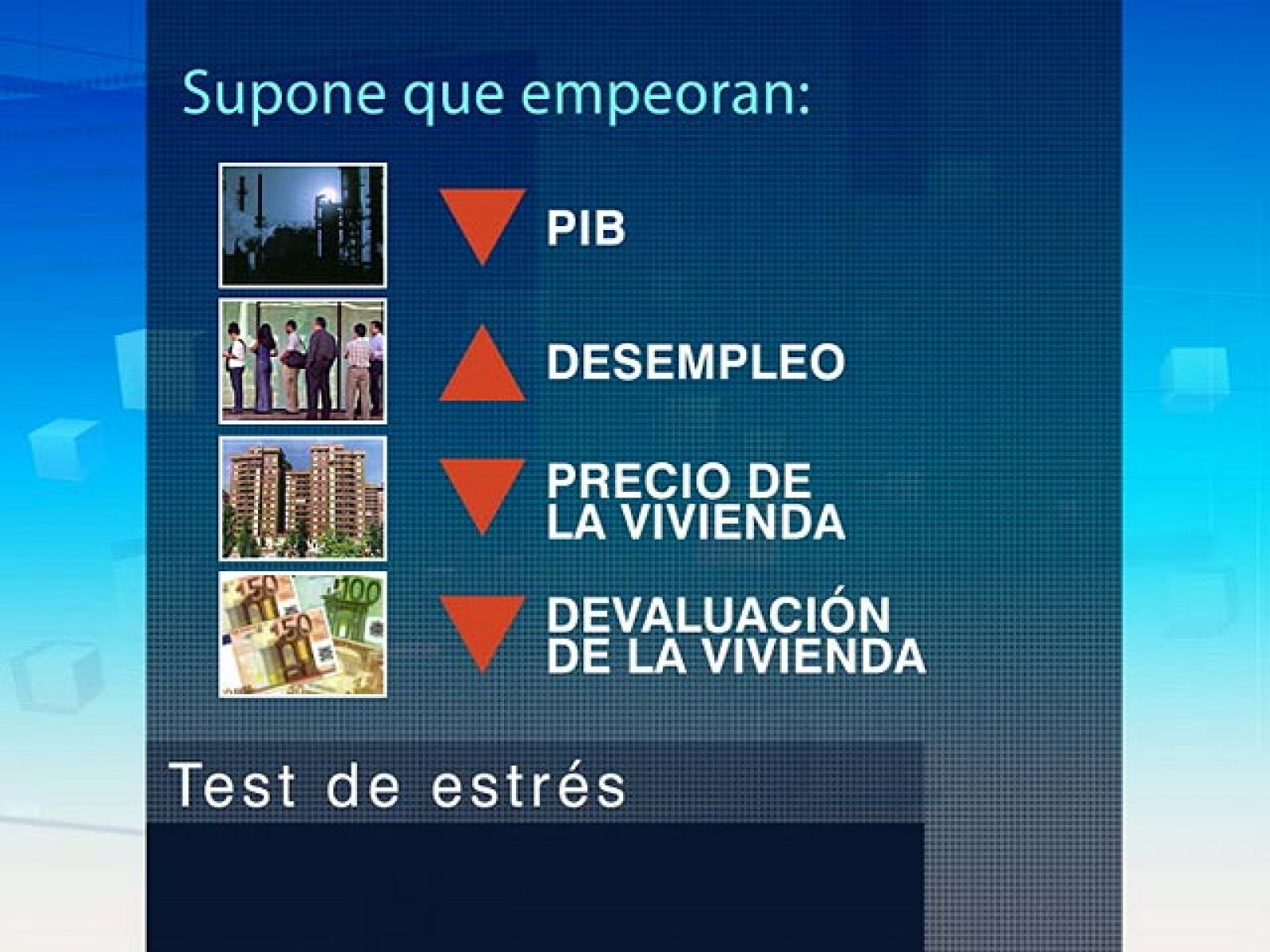

Cada entidad analiza cómo se comportarían todas sus cifras (activos, cartera de créditos, valores, fondos de riesgo, compromisos fuera de balance, pasivos y exposiciones como la cartera inmobiliaria o la cantidad de deuda soberana que poseen) en dos escenarios macroeconómicos: uno básico o de referencia y otro adverso.

Cada uno de esos escenarios está definido por varias variables macroeconómicas, como la evolución del PIB, el paro o la inflación, que varían según el país de la Unión Europea (UE) al que pertenece la entidad analizada.

Así, cada banco o caja evalúa qué pérdidas potenciales tendría en el escenario básico y si podría o no absorberlas con sus recursos propios disponibles.

Después, estima cómo variarían esas pérdidas al aplicar el escenario adverso, con variables macroeconómicas empeoradas.

Así, se sabe que esa simulación extrema contempla una caída de un 3% en el PIB de la UE, respecto a las previsiones realizadas para 2010 y 2011 (para este año se prevé un crecimiento de un 1% en la economía europea, por lo que se simula lo que ocurriría con un retroceso del 2%, mientras que para 2011 se calcula un incremento del 1,75%, con lo que se ve qué pasaría con una caída del 1,25%).

Ese escenario adverso incluye también condiciones críticas en los mercados (que afectarían, por ejemplo, a los precios de la vivienda o al valor de los activos de los bancos que cotizan en Bolsa) y una bajada en los tipos de interés, lo que reduciría aún más los ingresos de la banca.

En el caso de España -según informa Efe-, la tasa de paro que se manejará en el escenario adverso será del 21,6% al final del período de análisis 2010-11 (21% en el escenario básico) y la caída acumulada del precio de la vivienda se acercará al 26% (-9% en el básico).

Sobre esa situación extrema se añade otra variable para realizar una tercera simulación: el impacto adicional provocado por un aumento de la prima de riesgo de la deuda soberana de los miembros de la UE.

En este último caso, las condiciones de la simulación son parecidas a las observadas en la crisis de deuda registrada en mayo de este año. Así, se calcula qué pérdidas tendrían los bancos y entidades que poseen bonos estatales si la deuda pública emitida por Grecia cayera un 17%, y la de España se depreciara un 3 ó 4%.

Al final de las pruebas de resistencia -según explica Efe- se compara la proporción de recursos propios que tenía un banco a comienzos de 2010 y al final de 2011 dentro del escenario más adverso y se considera que aprueban las entidades que mantienen como mínimo un 6% de sus recursos propios de mayor calidad, los denominados Tier 1.

Se realizan bajo el modelo "qué sucedería si... ", por lo que sus resultados sólo son estimaciones, no conclusiones precisas.

¿Es la primera vez que se realizan estas pruebas?

No. El año pasado ya se realizó en la UE una batería de test de estrés a menos de una treintena de entidades europeas, pero los resultados no se publicaron y sólo se difundió un análisis de conjunto, sin entrar en más detalles.

El precedente más similar al procedimiento actual tuvo lugar en Estados Unidos, cuando la Reserva Federal sometió a pruebas de solvencia a las 19 mayores entidades bancarias del país. Esas evaluaciones -publicadas en mayo de 2009- revelaron que 10 de esos bancos necesitaban un refuerzo en su capital que sumaba un total de 74.600 millones de dólares. Entre ellos estaban nombres tan prestigiosos como Bank of America, Citigroup o Morgan Stanley.

¿Quién realiza y supervisa las pruebas?

Cada banco ejecuta las simulaciones con sus datos, validados por el supervisor bancario de cada país, en el caso español, el Banco de España.

Ese supervisor revisa todas las pruebas y solicita todos los cambios y ajustes que considere necesarios, al tiempo que realiza una evaluación de cada entidad y otra conjunta del sector nacional.

Finalmente, el Comité de Supervisores Bancarios Europeos (CEBS, por sus siglas en inglés) recibe todos los test, los revisa y realiza una evaluación individual y otra de carácter conjunto del sistema bancario europeo analizado.

¿Qué es el CEBS?

El Comité de Supervisores Bancarios Europeos o CEBS nació en enero de 2009 por una decisión de la Comisión Europea. Está compuesto por representantes de alto nivel procedentes de las entidades responsables de la supervisión bancaria y de los bancos centrales nacionales. Trabaja en estrecha coordinación con el Banco Central Europeo (BCE).

Su tarea principal es aconsejar a la Comisión Europea sobre asuntos relacionados con las actividades bancarias, ayudar a la aplicación coherente de las directivas comunitarias en cada Estado miembro y a la convergencia de las prácticas de supervisión de los países de la UE.

Además, en diciembre de 2009, el Ecofin (consejo de ministros de Economía y Finanzas de la UE) le encomendó coordinar la segunda oleada de test de estrés en el sistema bancario europeo (la primera se realizó a lo largo de ese mismo año) sobre 31 entidades. En junio, el Consejo de la UE amplió hasta 91 las entidades que debían analizarse.