La firma de hipotecas de vivienda crece un 3,8% en febrero, primer repunte interanual en un año

- En el segundo mes del año se firmaron 37.232 préstamos hipotecarios, según el INE

- El importe medio de una hipoteca de vivienda fue de 136.145 euros

El número de hipotecas sobre viviendas constituidas en España aumentó en febrero un 3,8%, la primera subida interanual en doce meses, hasta alcanzar 37.232 contratos, y creció un 12,4% en comparación con el mes anterior.

Según los datos del Instituto Nacional de Estadística (INE), el importe medio de esas hipotecas se redujo un 5,2% interanual, hasta los 136.145 euros, y bajó también frente a enero, un 1,5%.

Asimismo, el tipo de interés medio al que se concedieron en febrero las nuevas hipotecas sobre viviendas fue el 3,33%, y el plazo medio, de 23 años. El 44,7% de esos préstamos se constituyó a tipo variable y el 55,3% lo hizo a tipo fijo.

El capital prestado por las entidades para las hipotecas de vivienda también se redujo en febrero, un 1,6%, hasta quedar en 5.068 millones de euros, aunque creció un 10,8 % frente a enero.

Para todo tipo de hipotecas, es decir, para la compra de vivienda y de fincas urbanas y rústicas, las entidades habían concedido 7.742 millones al final de febrero, un 3,4% menos que un año antes y un 3,2% menos que en enero.

Suben en las islas y Navarra

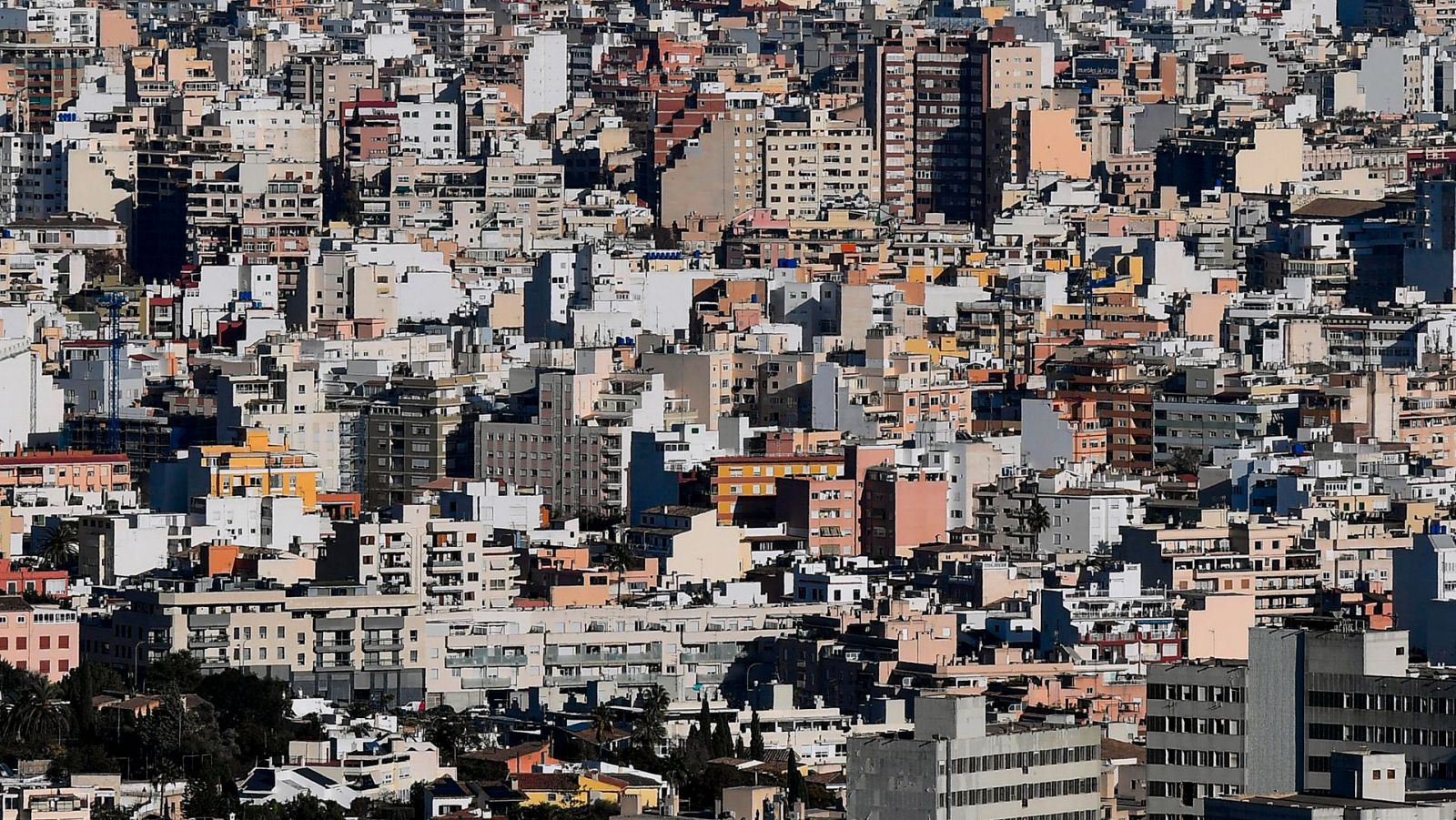

Las comunidades con mayores tasas de variación anual en el número de hipotecas sobre viviendas constituidas en febrero fueron Canarias (77,8%), Comunidad Foral de Navarra (64,6%) y las Islas Baleares (41,5%).

Por su parte, las que presentaron los mayores descensos en sus tasas anuales fueron Cantabria (20,5%), Castilla-La Mancha (20,1%) y Andalucía (16,3%).

El número total de hipotecas con cambios en sus condiciones aumentó un 89,3% interanual. Las novaciones (modificaciones pactadas con el mismo banco) más que se duplicaron, aumentaron un 115,5%, el porcentaje más alto desde julio de 2021, en tanto que las subrogaciones al acreedor (cambio de entidad) crecieron un 20,4%.

Las subrogaciones al deudor (cambio de titular) disminuyeron un 31,6%. El 45,8% de las 21.148 hipotecas con cambios en sus condiciones se debieron a modificaciones en los tipos de interés.