Un año de rescate bancario: el sector se resiste a desvelar sus pérdidas y el crédito no fluye

- Hace un año, el Gobierno pidió ayuda a la eurozona para sanear la banca

- El drenaje del sistema financiero no ha derivado en la normalización del crédito

- El Estado es garante del préstamo y sus cuentas se vigilan desde Bruselas

- El coste del rescate, repartido entre accionistas, preferentes y contribuyentes

- Muchos economistas advierten de que no se han reconocido todas las pérdidas

- El sector podría necesitar más fondos para cubrir nuevos saneamientos

Enlaces relacionados

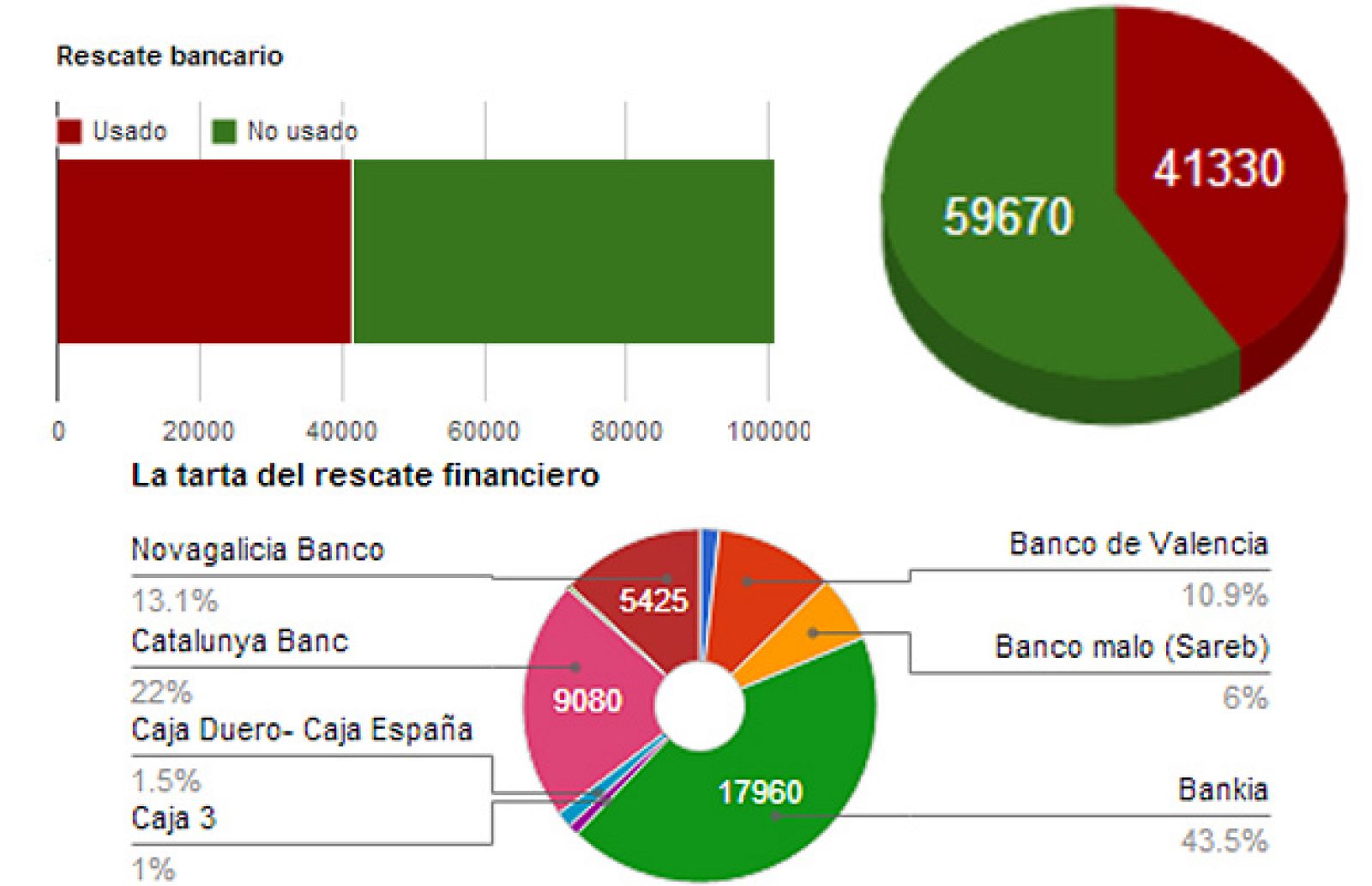

La factura del rescate

Según el Informe de Estabilidad Financiera del Banco de España, de los 57.000 millones de euros empleados para sanear la banca desde junio de 2012, 41.000 millones han sido fondos públicos procedentes del rescate financiero inyectados a través del FROB. De ellos, 39.000 millones se emplearon para recapitalizar los bancos y otros 2.500 millones sirvieron para financiar el capital del FROB en la Sareb o banco malo.

Otros 12.000 millones se cubrieron con las pérdidas sufridas por los tenedores de deuda subordinada y participaciones preferentes de las entidades con problemas.

Los restantes 4.000 millones se costearon a través de ampliaciones privadas de capital (la mayor en el Banco Popular, por valor de 2.500 millones de euros) o ventas de activos, como las realizadas por Ibercaja.

Para reducir la exposición al sector inmobiliario, se han traspasado a la Sareb (la sociedad público-privada que gestiona los activos inmobiliarios transferidos por las entidades rescatadas) adjudicados y préstamos valorados en 51.000 millones de euros. En los balances de esos bancos, esos activos estaban valorados en 106.000 millones, con lo que la diferencia han sido pérdidas o provisiones saneadas gracias al rescate bancario.

Tras las últimas inyecciones públicas directas, las aportaciones del FROB desde el comienzo de la crisis alcanzan 54.000 millones de euros, según la última Memoria Anual del Banco de España.

La factura total del saneamiento entre fondos públicos y de las propias entidades ascendería a 78.000 millones, según ese mismo balance.

Un año después de que el Gobierno pidiera a la UE el rescate para la banca española, y tras casi 57.000 millones de euros invertidos solo en ese período en tapar los agujeros de las entidades, el sector financiero nacional aún sigue en la UVI. Y la mejor prueba de eso es el incumplimiento de su función principal: dar crédito a la economía real.

Sequía de crédito para pymes y hogares

Cuando se solicitó la ayuda financiera (a la que el Ejecutivo se ha resistido a calificar como rescate), todas las autoridades españolas y europeas insistieron en que la inyección pública en los bancos era el paso previo –e ineludible- para que volviera a fluir el crédito hacia la sociedad y, de este modo, ayudar a familias y empresas a salir de la recesión.

Pero eso no ha ocurrido y la sequía de crédito al sector privado se ha intensificado (en marzo pasado se había reducido un 7% respecto a igual mes de 2012) y se ha convertido en la principal preocupación de la troika (Comisión Europea, Banco Central Europeo y Fondo Monetario Internacional), tal y como se reflejó durante su última visita de evaluación del cumplimiento del rescate realizada en mayo.

Esa dura restricción del crédito se justificó durante parte del año pasado por la dificultad de los bancos para obtener financiación en los mercados financieros debido a la falta de confianza de los inversores en sus cuentas.

Ahora, esas presiones “se han reducido”, según el Informe de Estabilidad Financiera del Banco de España de mayo y su Memoria Anual de 2012 pero “aún perdura la incertidumbre”. Sin embargo, hay otras causas que explican el bloqueo del trasvase de crédito a la economía real.

“El crédito está cerrado, básicamente, por una causa: buscar crédito solvente no es fácil, pero es más difícil si hay pocos incentivos. ¿Por qué vas a prestar dinero a alguien si puedes tomarlo tú prestado a un coste del 0,5% [interés del BCE para la banca] y con él comprar bonos con una rentabilidad del 4,5% [rendimiento ofrecido por la deuda soberana española]?. Así, ganar el margen es fácil”, explica Jesús Palau, profesor del Departamento de Finanzas del ESADE, a RTVE.es.

Del rescate a los recortes

La concesión de una línea de crédito a España de hasta 100.000 millones de euros por parte de los socios de la eurozona solo se condicionó, en principio, a varias reformas en el sistema financiero recogidas en el Memorando de Entendimiento que se firmó el 20 de julio. Pero, como la responsabilidad de devolución de ese préstamo recae en el Estado español –y, por tanto, en todos los ciudadanos-, también se sometió a la economía del país a una estricta vigilancia: los acreedores europeos quieren asegurarse de que España sanea sus cuentas públicas y evitar así el riesgo de impago de sus deudas.

Por lo tanto, el rescate bancario ha acabado repercutiendo en el conjunto de la sociedad española a través de los recortes y ajustes aplicados por el Gobierno para tratar de reducir el déficit y controlar el aumento de la deuda pública.

En un principio, el agujero de la banca española se atribuyó únicamente a los activos problemáticos generados por el estallido de la burbuja inmobiliaria, lo que llevó a estimar las necesidades de capital en un escenario adverso en 57.000 millones de euros (resultado de las pruebas de solvencia publicado en septiembre pasado por Oliver Wyman).

A más paro y peor economía, más morosidad

Sin embargo, el deterioro creciente de la situación económica y la escasez de crédito a familias y pymes ha extendido los problemas a todos los sectores, desde los hogares a las empresas de todo tipo y de todas las ramas de actividad. Y eso amenaza a su vez con cerrar el círculo y golpear de nuevo a las entidades bancarias, que verán dispararse la morosidad en los próximos meses.

Sobre la referencia del último dato oficial -que situó la mora bancaria en el 10,47% en marzo-, Joaquín Maudos, profesor de Análisis Económico en la Universidad de Valencia e investigador del Instituto Valenciano de Investigaciones Económicas (Ivie), avisa a RTVE.es: “Con una estimación del Gobierno de que el PIB caiga un 1,3% y la tasa de paro supere el 27%, la mora podría alcanzar el 14% en 2014 e incluso llegar al 18%. Si se alcanza ese nivel, sería preocupante porque harían falta nuevas provisiones adicionales” por parte de la banca.

“El aumento de la morosidad obligará a aumentar las provisiones“

De hecho, muchos analistas, las instituciones europeas y el propio Banco de España advierten de que la mora actual ya es mucho más elevada de la que reflejan las cifras oficiales porque los bancos no han reconocido hasta ahora el impago de muchos créditos.

El agujero real podría alcanzar 300.000 millones

Juan Laborda, profesor en el Instituto de Estudios Bursátiles, calcula que la morosidad real actual puede situarse entre el 15% y el 20% y reclama que, “de una vez, se levanten las alfombras” de la banca española.

Este economista estima que las necesidades reales de la banca para cubrir sus eventuales pérdidas –que se irán materializando con la prolongación de la recesión- podrían ascender a 300.000 millones de euros (30% del PIB español), de los cuales solo se ha saneado hasta ahora un tercio.

“Los expertos creen que los bancos ocultan aún el impago de muchos créditos“

“Según mis cálculos, entre las dos reformas de Zapatero, los dos decretos De Guindos y la Sareb [el banco malo], la banca ha consumido más de 100.000 millones de euros. A eso hay que sumar el saldo vivo de los avales dados por el Estado a las entidades, que alcanzan otros 118.000 millones”, indica Laborda a RTVE.es.

Una parte de ese agujero se encierra en la Sareb o banco malo. Según todos los economistas consultados, la valoración de los activos inmobiliarios está hinchada, por lo que habría que adaptar sus precios al valor real y asumir las consiguientes pérdidas. Esto podría haberse realizado en el momento de las transferencias a la Sareb, pero no se hizo, precisamente, para evitar que los bancos sanos -accionistas a su vez del banco malo- tuvieran que reconocer más pérdidas. Según los los expertos, esa decisión hará que la Sareb no logre recuperar los fondos públicos invertidos y tampoco ayude a desatascar el mercado inmobiliario.

El riesgo oculto en las refinanciaciones

Parte de la morosidad de la banca se oculta a través de las refinanciaciones o renegociaciones de los créditos, una práctica admitida por las autoridades supervisoras como parte de la gestión del riesgo del crédito, ya que permite flexibilizar las condiciones del préstamo (ampliar plazos, rebajar intereses, ampliar la carencia e, incluso, permitir quitas) para adaptarlas a la situación económica del deudor y asegurarse el cobro de la deuda.

Esta práctica se ha multiplicado en el último año, tanto en casos de hipotecas (es la vía más utilizada hasta ahora como alternativa a las ejecuciones hipotecarias) como de créditos a pymes y a grandes empresas. Según el Informe de Estabilidad Financiera de mayo del Banco de España, esas refinanciaciones afectaban en diciembre de 2012 a 208.206 millones de euros, el 13,6% del total del crédito concedido al sector privado residente.

“Casi el 14% del crédito se ha refinanciado: más de 200.000 millones“

De ese total, algo menos de la mitad (42,4%) estaban clasificadas como de riesgo normal, es decir, que no presentan ningún impago, mientras que el 37% eran de cobro dudoso, por lo que esas refinanciaciones deben estar cubiertas en un 50% con provisiones (según los reales decretos de 2012, pero no se alcanza aún esa cobertura, ya que el organismo regulador la cifra en el 40,6% a diciembre de 2012).

En medio de esas dos categorías se cuelan los créditos con riesgo subestándar, aquellos en los que se aprecian dificultades temporales del deudor para pagar. En esa categoría se encuentra el 20,6% del total de las refinanciaciones y presentaba una cobertura del 18,4%, según el informe del supervisor.

Según teme el Banco de España –y también la troika y la Autoridad Bancaria Europea, EBA-, las entidades no están clasificando esas refinanciaciones según su riesgo real. Por eso, en una circular del pasado 30 de abril, les exige que las revise antes del 30 de septiembre. Las más que probables reclasificaciones exigirán un aumento del colchón de las provisiones (que sumaban en el conjunto de entidades unos 133.000 millones en diciembre de 2012), destinado a absorber posibles pérdidas.

¿La banca necesita más dinero?

El regulador español ha restringido mucho las condiciones para clasificar las refinanciaciones como subestándar, ya que, “en muchos casos, las dificultades que se consideraban transitorias han llegado a ser estructurales”, advierte en la circular.

Así, en función de cuántos créditos refinanciados pasen de riesgo normal a dudoso y de normal a subestándar, la necesidad adicional de provisiones en el conjunto del sistema financiero puede oscilar entre 5.000 y 15.000 millones de euros.

Además, como recuerda Joaquín Maudos, “una de las exigencias del Memorando de Entendimiento que queda pendiente de cumplir es la reformulación de todo el sistema de provisiones. ¿Qué pasaría si nos obliga a eliminar la clasificación subestándar, que solo existe en España? ¿Se pasaría todo lo que hay en ese capítulo a moroso? Eso implicaría un fuerte aumento de las provisiones”.

“El problema es que esas provisiones salen de la cuenta de resultados de las entidades”, señala el profesor de la Universidad de Valencia, quien advierte de que eso termina afectando a la solvencia de las entidades y a su capacidad de captar financiación y, por lo tanto, de prestar dinero.

“El Gobierno dice que no pedirá el dinero que queda del rescate“

Hasta ahora, el Gobierno insiste en que, si hay que inyectar más fondos públicos en los bancos, no se hará con el rescate europeo, sino que se cubrirá con emisiones del Tesoro Público, ya que –a su juicio- las condiciones del mercado de deuda han mejorado.

Pese a la bajada de la prima de riesgo española en los últimos meses, la rentabilidad del bono de referencia aún está por encima del 4%, mientras que el interés del préstamo del rescate se situó en torno al 0,6%.

“Emitir deuda pública española saldría más caro que recurrir a la línea de crédito abierta por la UE, donde quedan aún 60.000 millones. Minimizar el recurso a esa ayuda puede ser contraproducente: es mejor coger más ayuda desde el principio y limpiar los balances por completo, y que no te saquen después los colores, como ocurriría si coges menos de lo necesario al principio y luego tienes que volver a pedir”, advierte Maudos.

Quién paga la cuenta

Juan Laborda apuesta por aplicar el denominado modelo sueco: “Hay que reconocer todas las pérdidas, despedir a la gerencia responsable de los riesgos asumidos y que el saneamiento lo costeen los accionistas y los acreedores, es decir, fondos de pensiones y bonistas senior”.

En ese punto, hay que recordar, que en el caso del rescate bancario español, hasta el momento, los llamados bonistas senior no han contribuido a pagar la reestructuración y recapitalización del sector. Sin embargo, estos acreedores -que suelen ser entidades financieras- tienen prioridad a la hora de exigir el pago de su deuda si una sociedad acaba quebrando, por delante de tenedores de subordinada o de participaciones preferentes, que sí han asumido pérdidas en el saneamiento.

“Los bancos alemanes, franceses y holandeses van a recuperar los préstamos que hicieron a las entidades españolas para que dejasen a la construcción”, señala a RTVE.es Jesús Palau, quien incide en que por el diseño del proceso de rescate “los ciudadanos pagan los errores de inversión de los bancos alemanes. No lo están pagando directamente, pero sí a través de los recortes y la reducción del Estado del bienestar”.

El BCE cambió su postura inicial y, desde julio pasado, insiste en que los bonistas senior asuman parte del coste de las reestructuraciones. La Comisión Europea se opuso en ese momento, pero en la directiva que prepara en la actualidad para regular los procesos de resolución de entidades –es decir, su liquidación- incluye a este tipo de acreedor en segundo lugar del reparto de pérdidas: se recurrirá a ellos cuando los accionistas no basten para cubrir las deudas. Si la deuda senior tampoco cubre el agujero, se acudirá a los poseedores de deuda subordinada y preferentes.

Está aún por ver si en esa lista se incluye como último recurso a los llamados grandes depositantes (por encima de 100.000 euros), tal y como quieren algunos países liderados por Alemania en contra de otros como España, que se opone a que eso ocurra.

El primer ensayo para repartir el coste del saneamiento bancario se produjo en Chipre. Allí no existía mucho volumen de deuda, por lo que el recurso a los acreedores no bastaba para tapar los agujeros de una banca convertida en la mayor industria del país.

“En el caso español, los grandes acreedores de los bancos aún no han asumido pérdidas“

Así, en el rescate chipriota se trató de incluir a los pequeños depositantes, garantizados por ley. Ante la alarma y las protestas que produjo esa decisión, los Gobiernos del euro rectificaron y limitaron la asunción de pérdidas a los grandes depositantes.

Los mayores deudores: los bancos

Otro problema del sistema financiero español es, según Jesús Palau, que “los bancos tienen mucha deuda pendiente y quieren pagar eso lo primero, antes que dar crédito”.

Este profesor calcula que el endeudamiento de las entidades españolas “está ahora entre 300.000 y 400.000 millones de euros, y a eso hay que sumar toda la financiación obtenida del BCE” que, según los datos de finales de abril pasado del Banco de España, suma un saldo vivo cercano a los 300.000 millones de euros.

“Las empresas no financieras y las familias sí han reducido su deuda desde el comienzo de la crisis, pero la banca, no: su deuda ha crecido desde 2011”, lamenta a RTVE.es Juan Laborda, profesor del Instituto de Estudios Bursátiles.

“La deuda bancaria ha crecido desde 2011“

Esa reducción de la deuda es lo que se conoce como desapalancamiento y, según las autoridades supervisoras y políticas, “es una necesidad estructural” de la economía española “después de un período prolongado de notable aumento del endeudamiento”, tal y como resume el Banco de España en su Informe de Estabilidad Financiera.

Pero los expertos destacan que el problema del endeudamiento no está en las familias, sino en las grandes empresas y en los bancos. "La deuda bruta externa de España está en 1,8 billones de euros y del Estado solo son 300.000 millones. Las familias y pequeñas empresas no piden grandes cantidades, por lo que el grueso de la deuda restante corresponde a grandes empresas y bancos”, indica Palau.

Reducción de deuda o desapalancamiento

Pese a ello, hasta ahora, el desapalancamiento o reducción de deuda ha llegado de la mano de hogares y pymes, a través de la restricción de su acceso al crédito: van devolviendo sus préstamos abiertos y no reciben otros nuevos.

Así hay riesgo de un desendeudamiento desequilibrado, como explica Joaquín Maudos: “El desafío es que esa reducción del saldo vivo de crédito sea compatible con la concesión de nuevos créditos para inversión. Sin embargo, si el desapalancamiento es brusco –lo que se conoce como credit crunch- será malo para la inversión y, por tanto, para el crecimiento de la economía”.

Ante este panorama, muchos economistas coinciden en señalar la quita de la deuda como solución definitiva. “La deuda no se puede pagar. O se refinancia –y entonces sigue siendo deuda- o se hacen quitas” a accionistas y acreedores, señala Jesús Palau a RTVE.es.

“Este círculo vicioso hay que romperlo por dos sitios: una quita de deuda y una actitud más fuerte del BCE”, resume este economista. Como ejemplo cita lo que está haciendo el banco central de EE.UU.: "La Reserva Federal está prestando a las pymes. En España tiene que exigirse a los bancos que presten crédito y no dediquen el dinero a sus fusiones o inversiones: ahora tienen 700.000 millones de euros en activos financieros, como deuda pública o derivados”.