La prima de riesgo se instala por encima de los 400 puntos: los mercados no se fían de España

- El bono a 10 años en el mercado secundario se establece en el 6%

- El BCE, el único capaz de lograr que la rentabilidad del bono caiga

- El incumplimiento del déficit de 2011, clave en la desconfianza generada

- España está obligada a recortar gasto e impulsar el crecimiento del PIB

- Los inversores extranjeros se van: dudan de la generación de ingresos

Este abril, por tercera vez en los últimos diez meses, vuelve la presión sobre la deuda española. La prima de riesgo supera los 400 puntos básicos y la rentabilidad del bono a diez años en el mercado secundario se instala en el entorno del 6%. La situación no es la de agosto o noviembre, cuando también se encareció la financiación de España. Ahora los problemas de fondo, que se ocultaron tras las intervenciones del BCE, se vuelven a ver y son más graves.

El incumplimiento del déficit y la recesión en la que ha caído el país han generado más desconfianza hacia España de los inversores, sobre todo extranjeros, que optan por irse del país.

“Tenemos menos cartuchos en la recámara, hay menos margen de maniobra“

Así lo aseguran los analistas consultados por RTVE.es, que ven fundamental cuadrar el círculo de recortar déficit y crecer lo antes posible. "Tenemos menos cartuchos en la recámara", asegura Juan Pedro Zamora, analista de XTB. "La diferencia entre la situación de noviembre y la de ahora es que no hay margen de maniobra", remacha Soledad Pellón, analista de IG Markets.

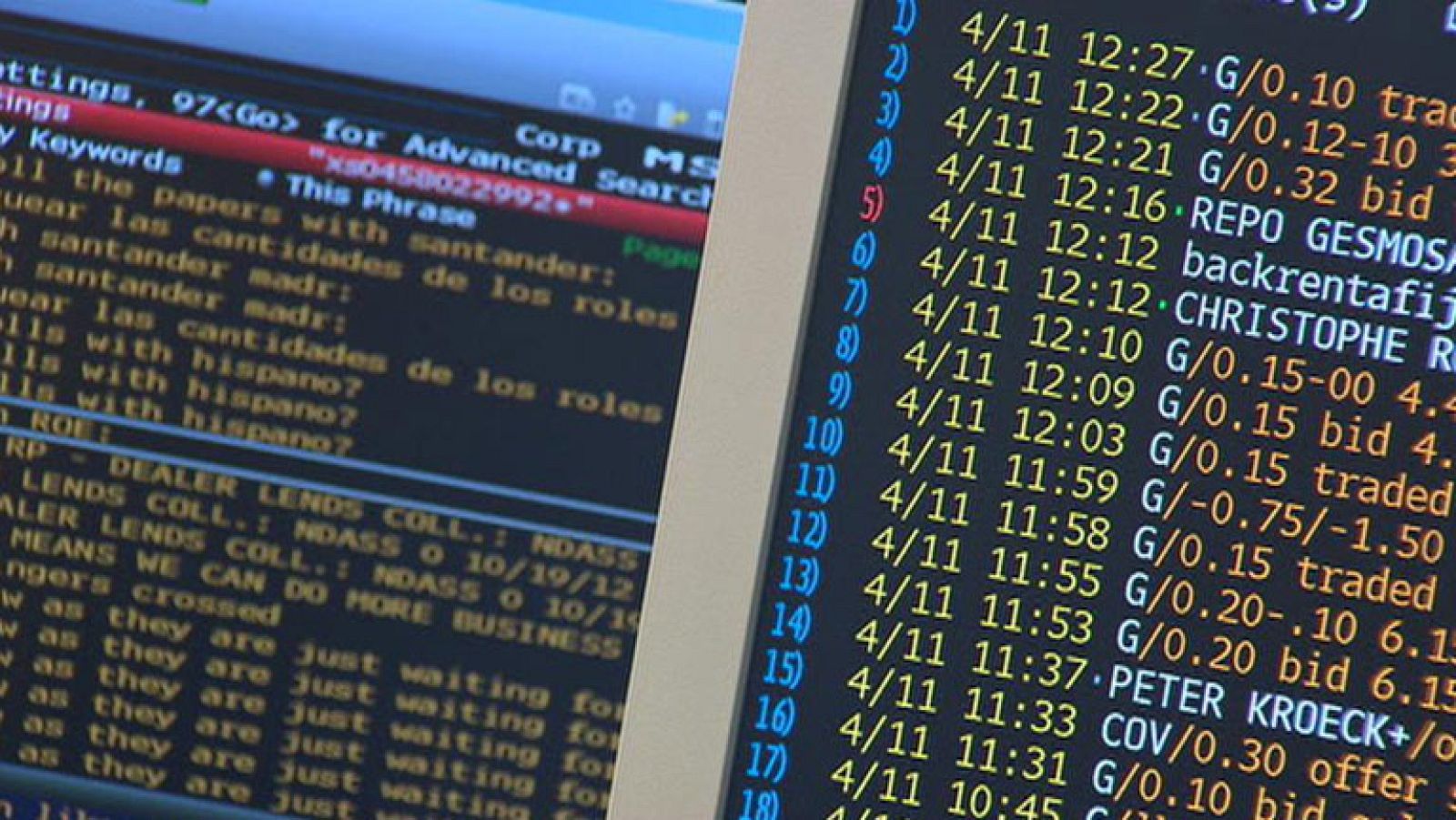

Desde agosto, el BCE ha comprado deuda de diferentes países en el mercado secundario. Y, desde el último repunte, ha inyectado mucha liquidez en el sistema financiero de diferentes formas. La más importante, las dos subastas a tres años, en la que se adjudicaron más de un billón de euros al 1%. Con ese dinero, la banca compró deuda de sus países a tipos de hasta el 6%: un buen negocio para las entidades financieras, que acumulan ganancias fáciles; y para los Estados, que lograron bajar sus primas de riesgo.

“Ya hay estimaciones de una caída del 2% del PIB español en 2012“

Los diferenciales suben ahora porque el efecto del BCE se diluye y deja ver la realidad económica española: recesión, paro, elevada deuda pública (y privada) y déficit excesivo. "Y a los inversores les cuesta invertir en un país cuando su PIB cae, les da miedo", asegura Iván San Félix, analista de Renta 4.

San Félix asegura que "ya hay estimaciones de una caída del 2% del PIB español en 2012. (...) Los inversores desconfían de que se pueda alcanzar el déficit sin machacar la economía".

Los inversores extranjeros no confían en España

"Pero hay que reducir el déficit. Nos comprometimos a ello cuando adoptamos el euro", recuerda Soledad Pellón, que también ve fundamental "crecer al mismo tiempo" para que los inversores regresen. De momento, según datos del Tesoro Público, en febrero de 2012 los no residentes tenían el 42% de la deuda española, ocho puntos menos que en diciembre de 2011.

Los inversores extranjeros no confían en el país. Los analistas aseguran que los fondos de inversión, por ejemplo, no compran deuda española en el mercado primario y venden la que tienen en el secundario. "Ante la situación de inestabilidad, se refugian en el bund alemán, cuya rentabilidad cae y hacer subir la prima de riesgo", señala Zamora, que recuerda que estos fondos "tienen derecho a no creerse a un país".

“España no tiene un problema de deuda, tiene un problema de recaudación“

Uno de los más importantes del mundo, el noruego, parece haberse ido de España. "El de Noruega, por ejemplo, tiene el mandato constitucional de velar por las pensiones de jubilación de sus ciudadanos", recuerda Zamora, quien considera que "España no tiene un problema de deuda, tiene un problema de recaudación".

El analista recuerda que han caído los ingresos relacionados con el sector inmobiliario tras el pinchazo de la 'burbuja del ladrillo'. Si a eso le unimos la tasa de paro y la caída del crecimiento económico, la pregunta es cómo recuperar la recaudación para, entre otras cosas, afrontar vencimientos de deuda que en solo en abril y octubre superan los 20.000 millones de euros (cada mes). El analista de XTB apuesta por aumentar impuestos como el de sociedades y el IVA, algo que también pide Europa.

El foco en España

"Los inversores no confían en España. También es una misión de este Gobierno que confíen en el país", señala Zamora. La falta de credibilidad viene dada, fundamentalmente según los analistas, por el déficit.

"Los inversores tienen que creerse que somos capaces de devolver lo que nos prestan", asegura Miguel Ángel Rodríguez, analista de XTB, a lo que no ha ayudado el 8,51% con el que se cerró 2011. Pero tampoco el anuncio unilateral de Mariano Rajoy de que este año sería del 5,8%, obligado luego por sus socios a rebajarlo al 5,3%.

“España ha dado que hablar cuando Italia se había estabilizado“

Para Pellón, el foco se ha vuelto de Italia hacia España por, entre otros motivos, una estrategia equivocada del Ejecutivo español. "España ha dado que hablar con ese anuncio en un momento clave en el que Roma se había estabilizado", apunta la analista de IG Markets, "merced, entre otras cosas, a unos durísimos ajustes y recortes".

Tampoco ha ayudado dar a conocer el recorte de 10.000 millones en sanidad y educación con la prima disparada. "Pero España no está a merced de los mercados. Un recorte así no se prepara de la noche a la mañana", señala Pellón.

El resultado de todo esto es que ahora todos (inversores, Unión Europea, FMI...) miran con lupa los Presupuestos Generales del Estado para 2012, la evolución de las comunidades autónomas, el paro, la reforma financiera, los recortes de gasto... Todo en un panorama diferente.

Ya no dependemos de nosotros solos, sino que nos afectan los problemas de Irlanda, Portugal y Grecia, país que no ha resuelto ni mucho menos sus problemas y sobre el que ya pesa un posible tercer rescate financiero.

La intervención, descartada

Estamos muy lejos de una intervención, tal y como apuntan una y otra vez en el último mes los medios extranjeros. "La realidad no es la que dice la prensa, y menos la extranjera", recalca Zamora. "La realidad no es esa, la realidad es que queda poco margen, queda un trimestre en el que hay que tomar medidas y hacer lo que no se ha hecho en los últimos 12 años".

“Hay que hacer en tres meses lo que no se ha hecho en 12 años“

Entre otras, la reforma del sistema financiero, la del mercado de trabajo, la de la seguridad social para hacer más eficiente la sanidad y la del cambio del modelo productivo. Y, además, debe convencer a Europa de que las comunidades autónomas van a hacer una reducción de gasto importante.

"Ni rescate ni quiebra", asegura San Félix, para quien es necesaria la asistencia del BCE. "O anuncia nuevas compras de deuda en el mercado secundario (lo haga o no), o realiza más subastas de liquidez para ayudar a los bancos a comprar deuda soberana", lo que espantaría a los inversores que están apostando contra España y bajaría las primas de riesgo en el corto plazo.

“Es necesaria la intervención del BCE para ganar tiempo y rebajar la presión“

Se volvería a comprar tiempo. Pero Alemania no está por la labor: Berlín tiene el complejo de estar pagando los errores de otros y quiere que cada uno se las arregle como pueda.

"Pero tendrá que ceder, como ya lo hizo con el 'cortafuegos' para la zona euro", señala Pellón, que también asegura que esta situación de un bono rentando al 5,8% (una prima de 400 puntos) no se mantendrá en el tiempo: o las cosas se solucionan o aumentará la rentabilidad que se le pide al país. "Y con el bono al 7% no se aguanta más de seis meses", recuerda.