- Reconoce la sociedad mixta Aigües de Barcelona constituida en 2012 y que el TSJC había anulado en 2016

- En la empresa público-privada participan Agbar (70%), Área Metropolitana de Barcelona (15%) y Criteria Caixa (15%)

Este miércoles es el Día Internacional de la Mujer Emprendedora y aunque la brecha se va cerrando, todavía hay menos mujeres emprendedoras que hombres: un 46% frente a un 53%. Según el informe GEM España, entre ellas el miedo al fracaso es mayor.

- La oferta de adquisición se produce tras hacerse públicas las conversaciones preliminares con Euronext

- El operador suizo ofrece una prima del 34% sobre el cierre de las acciones de BME el pasado viernes

La gestión de la bolsa española podría pasar a manos de un grupo suizo. Six ha lanzado este lunes una opa sobre Bolsas y mercados españoles por 2.850 millones de euros. Sus acciones se han disparado esta mañana un 40%. El grupo suizo SIX ofrece 34 euros por acción, un 34% más que su última cotización. Algo que Bolsas y Mercados Españoles considera a priori razonable. El objetivo de los suizos: crear el tercer operador europeo, por detrás de la bolsa de Alemania y la de Londres y abrirse una puerta a mercados latinoamericanos.

Los datos de los consumidores son uno de los bienes más codiciados por las grandes empresas para adaptar sus productos a los hábitos y necesidades de los clientes. Los expertos calculan que se trata de un pastel de 700.000 millones de euros.

- La inspección de Trabajo detecta 107 infracciones en materia de registro de jornada en 505 revisiones, el 21,2 %

- Además, se pidió a otras 189 compañías que subsanasen errores en los registros de los fichajes de los empleados

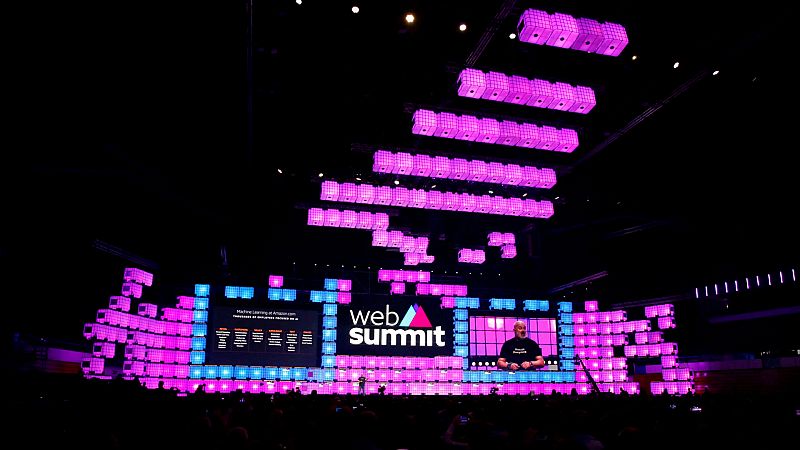

Más de 70.000 personas de 160 países se citan estos días en la Web Summit de Lisboa, una cita que se ha consolidado como el mayor escaparate internacional del emprendimiento. Un sector en el que Europa, según los expertos, tiene cada vez mayor relevancia. También en España, donde según la Oficina ICEX, la entidad pública que tiene como objetivo promover la internacionalización de las empresas españolas, es nuestro país aumenta la creación de startup. Además, destacan que cada vez más se crean en lugares distintos de Madrid y Barcelona, como en Málga, Valencia y el País Vasco.

Pero en la Web Summit se tratan más temas además del emprendimiento. En esta cumbre tecnológica también se debate sobre la ciberseguridad, con los datos de los usuarios como protagonistas, el uso de la inteligencia artificial de forma ética, o de desafíos como el brexit.

- Más de 70.000 participantes de 160 países buscan en Lisboa atraer inversores a sus productos

- España estrena pabellón con propuestas como una aplicación para recrear la infancia a enfermos de Alzheimer

Las 100 mayores fortunas de España en 2019 son 1.500 millones de euros más ricas que en 2018, un 1% más, hasta alcanzar los 148.200 millones de euros, y Amancio Ortega (Inditex) repite como el español más rico con 63.000 millones (frente a los 58.000 millones del año pasado), según la revista Forbes.

Sandra Ortega, hija del fundador de Inditex, vuelve a ocupar la segunda posición del ránking con una fortuna de 6.000 millones de euros, 4.000 millones más que en el ejercicio anterior, seguida de Rafael del Pino (Ferrovial), que acumula una fortuna de 4.100 millones de euros (frente a los 3.000 millones de 2018) y sube del quinto al segundo puesto.

El presidente de Iberostar, Miguel Fluxá, se mantiene en el cuarto puesto, con 3.000 millones de euros, a pesar de que ha reducido su fortuna 500 millones respecto a 2018, seguido de Juan Roig, presidente de Mercadona, que baja del tercer al quinto puesto y acumula una fortuna de 2.700 millones de euros frente a los 3.700 del año anterior.

Estas cinco primeras fortunas de la lista suman 78.800 millones de euros, lo que supone el 50,3% del total.

De hecho, el patrimonio del fundador de Inditex, primero en la clasificación, equivale a la suma de los 43 ricos que le siguen.

- Amancio Ortega repite como el español más rico con 63.000 millones de euros, según la revista Forbes

- La hija del fundador de Inditex, vuelve a ocupar la segunda posición del ránking con una fortuna de 6.000 millones

- La operación se cerrará previsiblemente en la segunda mitad de 2020 y se abonará en efectivo

- Permitirá a Iberia su reposicionamiento como líder en el mercado de Europa a América Latina y el Caribe

IAG, a través de su filial Iberia, ha acordado con Globalia la compra de Air Europa por 1.000 millones de euros, una operación que ambas compañías esperan cerrar en la segunda mitad de 2020 y que supondrá la unión de las dos mayores aerolíneas españolas, según ha informado este lunes International Airlines Group (IAG).

Con la compra de Air Europea, IAG considera que su hub (centro de operaciones) de Madrid se transformará "en un verdadero rival para los cuatro hubs más grandes de Europa: Amsterdam, Fráncfort, Londres Heathrow y París Charles De Gaulle". Además, según ha señalado el consorcio británico a la Comisión Nacional del Mercado de Valores (CNMV), "reconsolidará el liderazgo de IAG en el Atántico Sur".

IAG cree también que la adquisición de Air Europa "aportará importantes beneficios a los clientes al proporcionar más flexibilidad de horarios y opciones así como más oportunidades para ganar y canjear millas". "Es un buen acuerdo para IAG, para Air Europa, para España y para el consumidor", ha afirmado el consejero delegado de IAG, Willie Walsh, en una teleconferencia con analistas que recoge Efe.

La compra de Air Europa por parte de Iberia se abonará en efectivo y, según informa la compañía británica, se financiará con deuda externa. En caso de no llevarse a cabo -de que no se obtengan las autorizaciones regulatorias pertinentes y que alguna de las partes decida resolver el acuerdo- IAG pagará 40 millones de euros a Globalia.

Las matriculaciones de coches repuntan en octubre un 6% empujadas principalmente por la compra por parte de las empresas.

La compañía estatal saudí Aramco, la mayor petrolera del mundo, ha anunciado su próxima salida a la Bolsa de Riad, horas después de que la Autoridad de Mercados de Capital (AMC) saudí diera el visto bueno. El director ejecutivo de la petrolera ha asegurado que las estimaciones del Consejo de Administración de la petrolera es que se distribuirán ganancias "de no menos de 75.000 millones de dólares anuales para el año 2020". El director ejecutivo ha recordado que la empresa registró en 2018 unos ingresos netos de más de 111.000 millones de dólares.

- El precio y la fecha de salida a Bolsa de la mayor petrolera del mundo están todavía por determinar

- La empresa registró en 2018 unos ingresos netos de más de 111.000 millones de dólares

- Talgo y Globalia presentan una oferta a través de Motion Rail, filial de Talgo presidida por la exvicepresidenta socialista Salgado

- La sociedad de los propietarios de Air Nostrum, Ilsa, se ha presentado "con un socio industrial internacional"

La fusión entre PSA y Fiat convierte al conglomerado en el cuarto mayor fabricante del sector. Begoña Cristeto, socia de KPMG y ex-Secretaria General de Industria, asegura que el futuro pasa por este tipo de uniones para hacer frente a los nuevos retos. En cuanto a esta fusión, en concreto, Cristeto es optimista y cree que nuestro país se va a beneficiar de ella porque tiene plantas de PSA muy fuertes.

Mañana de marcado carácter económico. Se confirma la fusión entre el grupo francés PSA y la italo-estadounidense Fiat Chrysler. Luz verde por lo tanto a la creación del cuarto fabricante mundial de vehículos.

FCC, imputada por pagar presuntamente 82 millones en comisiones para adjudicarse varias obras en Panamá

- La Audiencia Nacional le imputa por delitos de corrupción en las transacciones internacionales y blanqueo de capitales

- Según el auto, el pago se hizo para obtener la construcción de líneas del metro y de la Ciudad de la Salud de Panamá

El 'brexit' le está pasando factura al Santander. En lo que llevamos de año el banco sí ha ganado, ha obtenido beneficios pero un 35% menos que en 2018. Pese a todo José Antonio Álvarez su consejero delegado ve el vaso medio lleno.